Aktuelle Daten zu Shopping PLACES

Sämtliche Daten wurden aus Publikationen entnommen, die das Beratungsunternehmen und ACSP-Mitglied STANDORT+MARKT in periodischen Abständen veröffentlicht.

SHOPPING MALLS UND RETAIL PARKS 2023/24

Die Landschaft der Shopping Center in Österreich stand vor allem in der jüngeren Vergangenheit – so wie der gesamte Einzelhandel – vor einer Reihe von Herausforderungen, die von einer schwierigen und unvorhersehbaren wirtschaftlichen Situation geprägt waren und teilweise immer noch sind. Steigende Inflation und Energiekosten, die damit einhergehende Teuerung und sinkende Kaufkraft sowie die letzten Auswirkungen einer Pandemie haben das Einkaufsverhalten der Konsumentinnen und Konsumenten beeinflusst und die Kauflaune gebremst.

Einzigartige Zeitreihe

Seit 1988 erfasst Standort + Markt die Shopping-Center in Österreich, das Unternehmen verfügt damit in diesem Spezialsegment über die umfangreichste Datenbank. Diese Beobachtungen werden in einem 2-Jahres-Abstand ausgearbeitet und dem ACSP in einer Zusammenfassung zur Verfügung gestellt. 2023/2024 markiert eine interessante Betrachtungsperiode für die Shopping Center-Szene in Österreich, deren Entwicklung im Vergleich zu 2019 („vor Corona“) bzw. 2021 nur noch in überschaubarem Ausmaß von den Nachwirkungen der Pandemie geprägt ist. Viele Zentren machten dort weiter, wo sie vor Ausbruch der Pandemie aufgehört haben. Das bedeutet bestenfalls das Vorantreiben einer Weiterentwicklung, andererseits aber auch Stagnation.

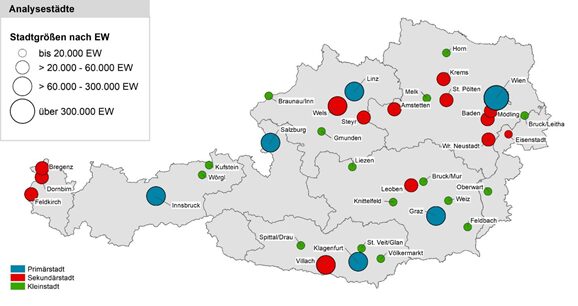

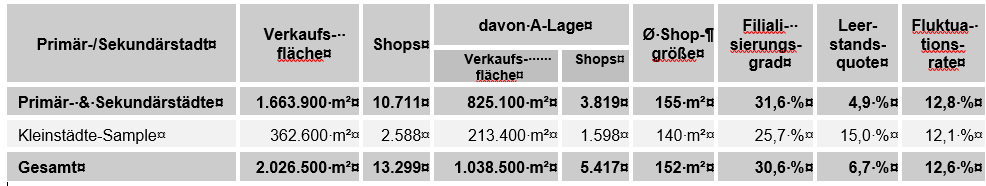

247 Zentren (2019: 242 Zentren/2021: 244) aus den Kategorien Shopping Malls und Retail Parks sowie einigen Sonderformen wie Department Stores oder FOCs wurden genau unter die Lupe genommen. Insgesamt erstrecken sich diese Einkaufsdestinationen auf etwas über 4,27 Mio. m² vermietbarer Fläche (2019: 4,19 Mio. m²/2021: 4,21 Mio. m²), über 3,4 Mio. m² entfallen dabei auf den Handel. Die Flächenentwicklung (ca. + 60.000 m² seit 2021) ist somit, gegen den allgemeinen Trend der Flächenreduktion im Einzelhandel, noch immer (leicht) steigend.

Bricht man diese Größe auf die Anzahl der Einwohner in Österreich herunter, so steht jedem ca. 0,47 m² an vermietbarer Fläche in Shopping Centern zur Verfügung. Bezieht man, um einen internationalen Vergleich zu schaffen, ausschließlich jene Zentren mit ein, die größer als 10.000 m² sind, so beziffert sich dieser Wert auf 0,39 m². Beide Maßzahlen haben sich in den letzten Jahren kaum verändert.

In welchem Ausmaß Zentren-Betreiber ihre Kunden wieder nach all den Störfaktoren der letzten Jahre in ihre Shopping Center locken konnten, wird mit der Frequenz gemessen. Auch wenn die Zahlen der Vor-Pandemie noch nicht überall erreicht werden konnten, so ergibt sich zu 2021 ein kleines Plus von knapp 2 %. Im Jahr 2023 wurden diese Einkaufsdestinationen von geschätzt über 576 Mio. Menschen besucht.

Die Shopping Center erwirtschafteten 2023 einen Umsatz von geschätzten 15,2 Mrd. €. Stellt man diesem den Umsatz von 2019 gegenüber, zieht man also einen „Vergleich vor und nach den Einflüssen einer Pandemie“, ergibt sich eine nominelle Steigerung von ca. 12 %, real mussten die Shopping Center jedoch aufgrund der primär durch die Folgen des Kriegs in der Ukraine verursachten hohen Inflation der letzten Jahre einen Umsatzrückgang von zumindest 9 % verkraften.

Die Flächenproduktivität, welche 2021 noch bei unterdurchschnittlichen € 3.200,- lag, pendelte sich im vergangenen Jahr auf € 3.900,- ein und überstieg die Vor-Corona-Marke um € 350,-. Derzeit ergibt sich ein Umsatz je m² vermietbarer Fläche, differenziert betrachtet nach den beiden Haupt-Zentrumstypen, von ca. € 4.100,- in Shopping Malls und € 2.850,- in Retail Parks.

Der Marktanteil der Shopping Center, bezogen auf das gesamte Kaufkraftpotenzial in Österreich, liegt aktuell bei 22,9 %. Bereits vor Corona war dieser Wert ganz leicht zurückgegangen, was dem immer beliebter werdenden Trend zum Online-Shopping zugeschrieben wurde. Dieser Boom verstärkte sich naturgemäß aufgrund stark eingeschränkter Einkaufsmöglichkeiten im stationären Handel während der Pandemie, mittlerweile wurde jedoch festgestellt, dass dieser „Corona-Boost“, den der Online-Handel erfahren hatte, nicht wirklich nachhaltig war. Das spiegelt sich auch im Vergleich zu 2021 im leicht angestiegenen Marktanteil (+ 1,1 %-Punkte) wider. Die Performance von 2019 (über 24 %) konnte jedoch noch nicht erreicht werden.

Seit dem Beginn des neuen Jahrtausends hat sich die Fläche in Shopping Centern mehr als verdoppelt. Während diese Einkaufsdestinationen damals eine Gesamtfläche von über 2 Mio. m² boten, sprechen wir heute von einer Fläche von knapp 4,3 Mio. m². Insbesondere Retail Parks erfreuten sich in diesem Zeitraum wachsender Beliebtheit. Ihr Anteil an der gesamten vermietbaren Fläche (GLA) in Shopping Centern betrug damals 23 %, heute sind es bereits über 28 %. Diese Entwicklung ist umso bemerkenswerter, wenn man bedenkt, dass ein durchschnittlicher Retail Park derzeit eine Fläche von gut 10.000 m² aufweist, während ein durchschnittliches Einkaufszentrum heute mit etwas über 23.000 m² deutlich größer ist. Noch dazu hat sich dieses „Kräfteverhältnis“ seit den Nuller-Jahren langsam umgekehrt. Waren Fachmarktzentren zunächst in ihrer Anzahl gering, jedoch eher groß konzipiert, so hat sich deren Anzahl seit 2000 zwar verfünffacht, die durchschnittliche Fläche jedoch halbiert. Bei Einkaufszentren war die Steigerungsrate der Anzahl seit 2000 mit 25 % eher moderat, durchschnittlich wurden jedoch immer größere Zentren errichtet. Sie

Conclusio

Insgesamt konnten die Shopping Center nach den schwierigen Corona-Jahren wieder die Vor-Corona-Frequenz erreichen. Aufgrund der zwischenzeitlich hauptsächlich durch den Ukraine-Krieg verursachten Teuerungswelle wurden die zusätzlichen Umsätze durch die hohe Inflation aufgefressen. Somit verzeichnen die Shopping Center trotz eines nominellen Umsatzplus einen realen Rückgang. Positiv ist aber, dass sich dies nicht auf die Leerstandsquote ausgewirkt hat, diese blieb in den letzten 10 Jahren äußerst konstant.

Die letzten Jahre haben gezeigt, dass sich E-Commerce zwar einen beträchtlichen Marktanteil gesichert hat, aber vor Krisen ebenso wenig geschützt ist. Die Center werden sich wohl auf eine dauerhafte Koexistenz einstellen müssen. Die zukünftige Entwicklung des stationären Einzelhandels wird primär von der Performance desselben abhängen. Es werden neue Konzepte gefragt sein, die dem Kunden Einkaufserlebnisse bieten, die beim Online-Shoppen nicht konsumiert werden können. Multi-Channeling bei den Absatzwegen wird von vielen Filialisten bereits durchgeführt und erscheint als gut gangbare Strategie zur Kombination von Vorteilen des Online-Handels und des stationären Handels.

Wie bereits zu Zeiten der Corona-Pandemie bestätigt, weisen kleine kurzfrist-bedarfsorientierte Fachmarktzentren hohe Krisen-Resilienz auf. Shopping Malls, die einen hohen Anteil an Mode und Auswahlgütershopping haben, müssen auch zukünftig in ihre Attraktivität investieren und über Social Media beim Zielpublikum präsent bleiben.

Die größte Herausforderung in der jüngeren Zukunft wird wohl sein (und ist es bereits), mit der Indexierung der Mieten umzugehen, die durch die hohe Inflation ausgelöst wurde. Hier wird das Verhältnis zwischen Bestandgeber und Bestandnehmer nach Corona erneut auf die Probe gestellt und auch hier wird es wohl notwendig sein, wenn beide Seiten aufeinander zugehen.

Weitere Informationen zur Publikation entnehmen Sie bitte dem Infoblatt zur S+M Dokumentation Shopping Center Österreich 2023/24.Die gesamte Studie kann in verschiedenen Editionen hier bestellt werden.